日経225連動型上場投信は、日本を代表する225社の株価を基に算出される「日経平均株価」に連動するETF。

日経平均株価は、トヨタやソニーなどの大手企業を含むため、日本経済全体の動きを捉えることができ、これによりNF225も市場の全体的なパフォーマンスを反映します。

今回は、日経225連動型上場投信について解説。

日経225連動型上場投信とは?

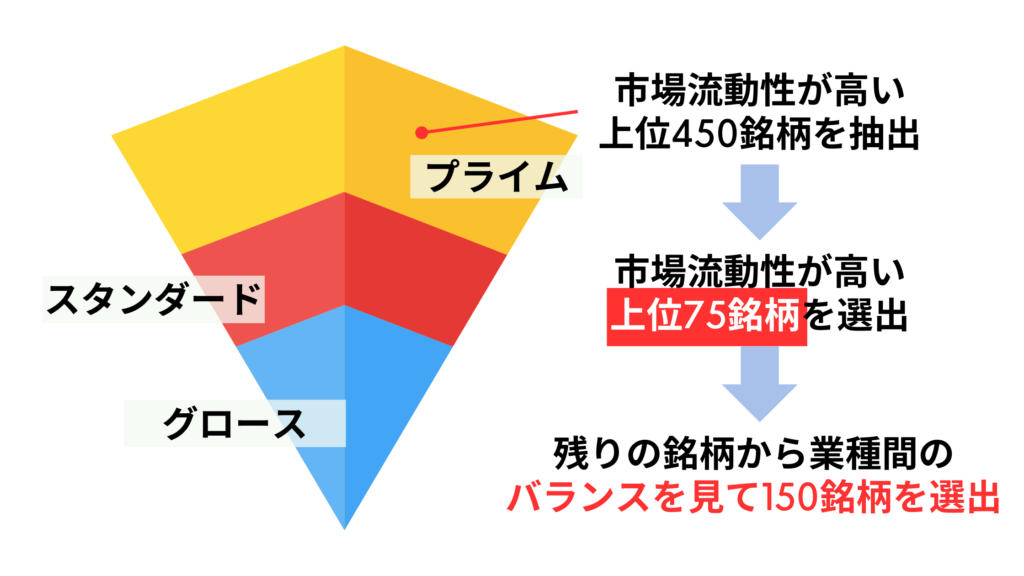

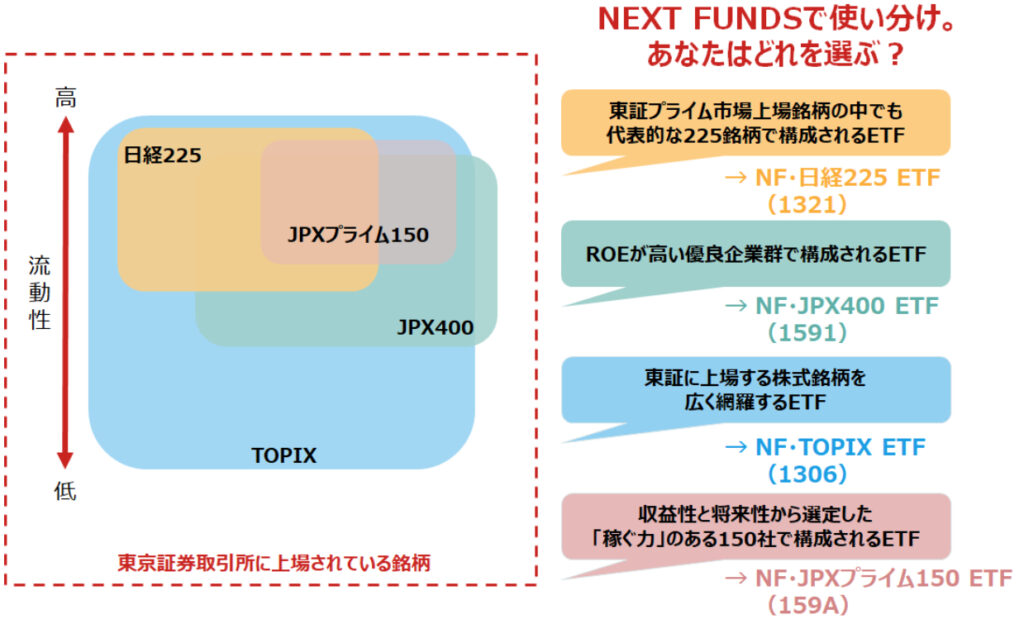

日経225とは日経平均株価とも言われ、東京証券取引所プライム市場に上場する銘柄から、市場流動性やセクターバランス等を考慮して選ばれた225銘柄による株価平均型の株価指数。

日本経済新聞社が構成銘柄を決定しているよ!

75銘柄の選定後、「技術」、「金融」、「運輸」、「公共資本材」、「その他」、「消費」の6つのセクターに分類し業種間のバランスをみながら残りの150銘柄を選定。

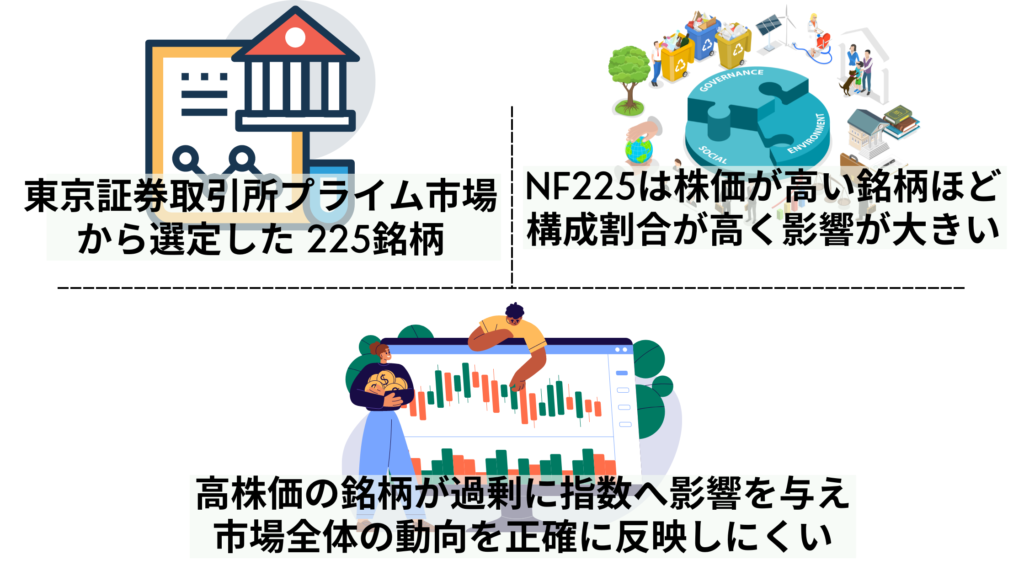

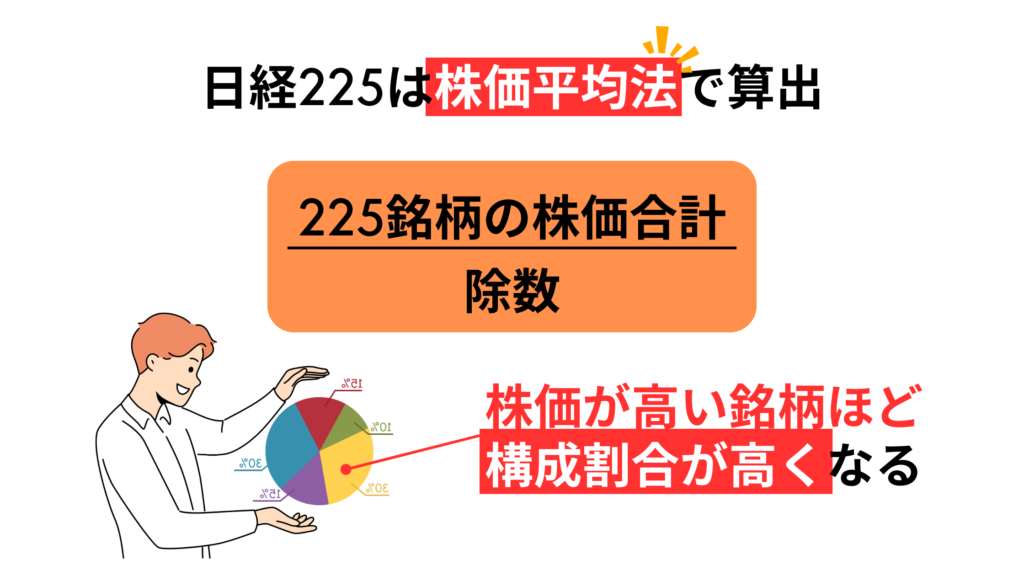

日経225の最大の特徴は『株価平均法』であることです。

つまり、株価が高い銘柄ほど構成割合が高く与える影響が大きいってことだね!

高株価の銘柄が過剰に指数へ影響を与えることがあり、市場全体の動向を正確に反映しにくい欠点もあるよ!

日経225の上位組入銘柄は以下になります。

| 構成銘柄 | 銘柄コード | 構成比率 |

|---|---|---|

| 1:ファーストリテイリング | <9983> | 11.67% |

| 2:東京エレクトロン | <8035> | 5.71% |

| 3:アドバンテスト | <6857> | 4.13% |

| 4:ソフトバンクグループ | <9984> | 4.09% |

| 5:KDDI | <9433> | 2.58 |

日経平均株価は225社で構成されるが、構成銘柄が上場廃止などになれば銘柄の入れ替えは随時実施。

定期入れ替えは、2023年からは春秋の年2回の実施となりました。

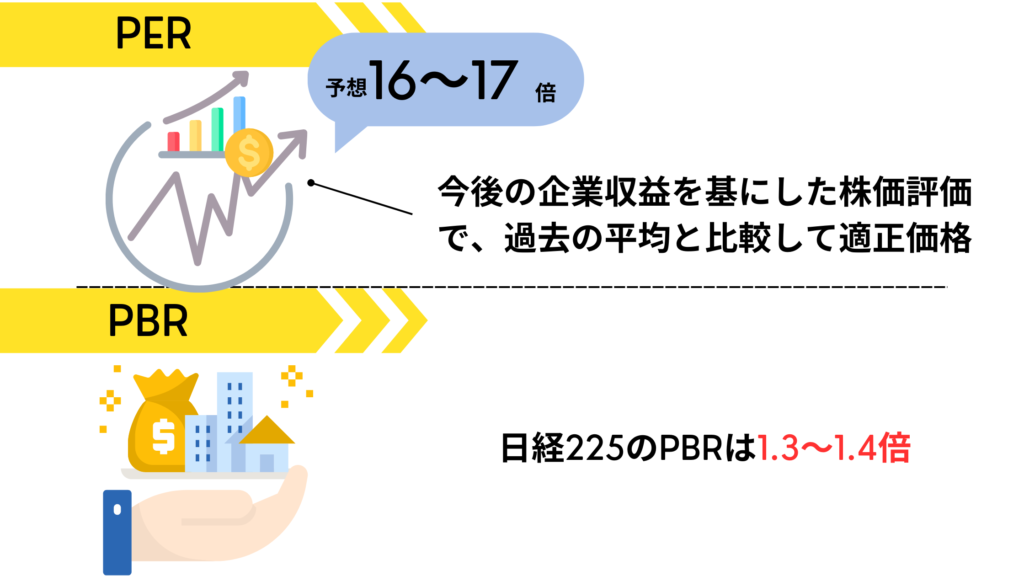

日経225連動型上場投信の株価参考指標

引用:みんかぶ「日経225連動型上場投信」

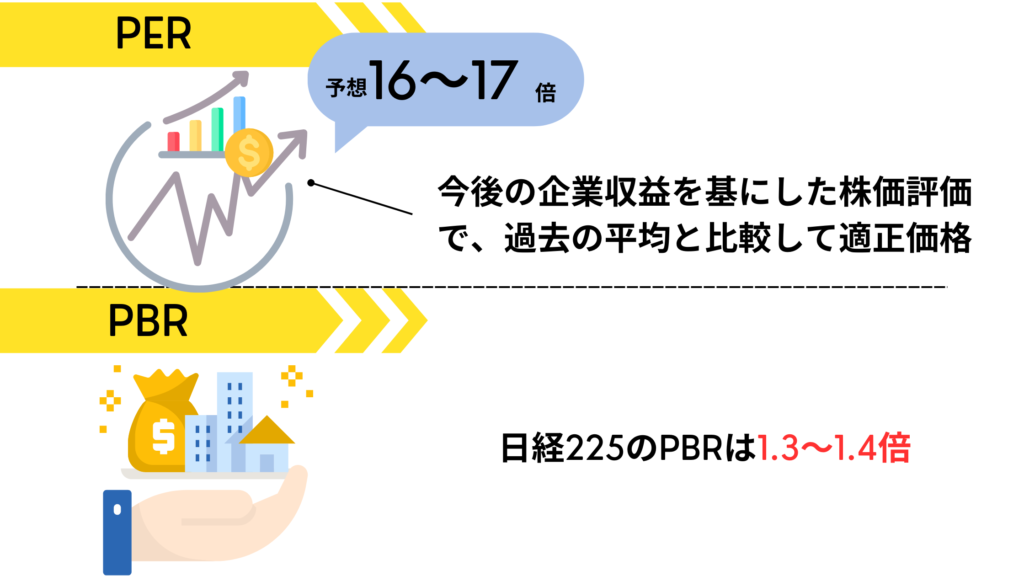

PBRは企業の純資産に対して株価がどの程度割高かを示す指標で、PBRが1倍を下回ると割安とされ、1倍以上だと市場がその企業の成長性を評価していることを示します。

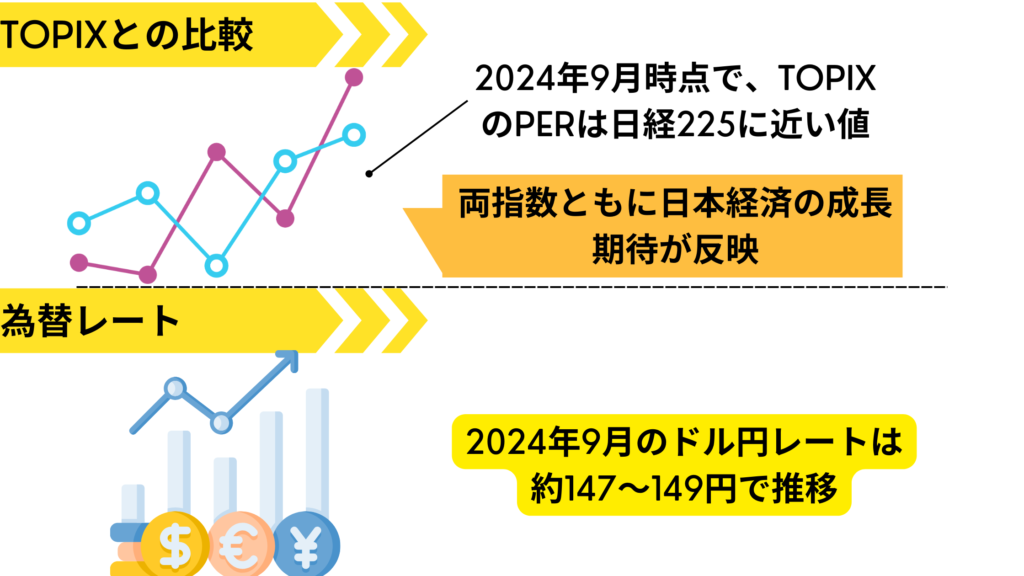

TOPIX(東証株価指数)も重要な指標で、日経225と比較するとより広範な日本企業のパフォーマンスを反映。

この為替レートは輸出企業にとっては有利な為替状況だね!

この為替レートの動向は、特に輸出を行う日経225の構成企業に大きな影響を与えているね!

2024年9月現在の日経225の配当利回りは約1.76%。

日本の最新の経済成長率やインフレ率も、株式市場に影響を与えています。

インフレが持続的に高い場合、企業の利益圧迫が懸念される一方、経済成長率が改善すれば企業収益の拡大が期待。

これらの指標を総合すると、2024年9月時点の日経225は割高ではなく、成長性に対する期待が市場で織り込まれている状況といえるでしょう。

なぜ今、NF225に注目すべきか?

2024年9月現在、日経平均株価のPER(株価収益率)は16〜17倍、PBR(株価純資産倍率)は約1.3〜1.4倍と適正な水準で推移。

さらに、配当利回りは1.76%と安定したインカムゲインも期待できるため、成長性と配当を両立させたい投資家にとって魅力的です。

また、日本の輸出企業にとっては、円安(ドル円147〜149円)の為替相場がプラス材料となっており、輸出を主力とする企業の業績向上が期待できるでしょう。

NF225に投資することで、1つの銘柄に集中するリスクを回避しながら、日本の経済全体の成長に乗ることができます。

特に、個別株の選定が難しい投資初心者にとって、分散投資効果が大きなメリット。

日経225に連動するETFは、日本の経済動向に大きく依存するため、日本経済が好調であれば大きなリターンが期待できます。

しかし、逆に経済が停滞すると下落リスクもあるため、為替レートや経済指標に注視する必要があります。

特に、円安が輸出企業に有利である一方、円高になると企業の利益を圧迫する可能性があるので注意が必要。

コメント