- 金融機関が勧める金融商品は、顧客に適したものではなく基本的に「売りたい商品」。

- リターンが大きい商品はリスクも大きい。

- ネット証券以外だと人件費など様々なコストがかかる。

- 金融庁の調査によると、平均的な高齢夫婦の無職世帯は毎月5万円の赤字。

- もう1つの収入源「金のなる木」を育てるまたは、資産の寿命を伸ばすことが重要。

定年後、退職金を元手に投資を行うシニア投資家が増えています。

しかし、老後資金の運用に失敗し、資産を減らす投資家が後を立ちません。

投資を勉強せずに投資を行なってしまうと、金融機関や保険会社の“カモ”になってしまいます。

今回は、意思に反するハイリスクを避け、資産寿命を伸ばす方法を解説します。

こちらの記事も参考にしてください→「資産運用の2つの出口戦略について解説|資産の取り崩し方「4%ルール」とは?」

シニア投資家のリスクヘッジ

- 金融機関が勧める金融商品は、顧客に適したものではなく基本的に「売りたい商品」。

- リターンが大きい商品はリスクも大きい。

- ネット証券以外だと人件費など様々なコストがかかる。

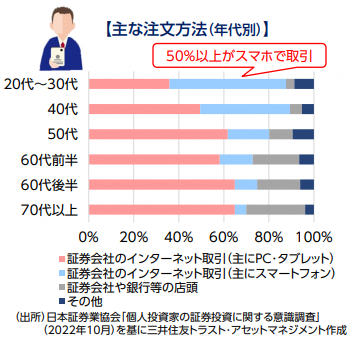

現在投資の主流となっているのは、ネット証券での取引です。

しかし、シニア世代の中には「ネットが苦手」などを理由に、銀行・保険会社に任せて株式運用を行う人が多いのが実情です。

また、投資先のリターンを気にするあまり、「隠れコスト」や「人へのリスク」を忘れてしまったばっかりに失敗するケースがよく見受けられます。

そして金融機関が勧める金融商品は、顧客に適したものではなく基本的に「売りたい商品」。

投資はリスクがあり自己責任で行うものですが、実は金融庁も以前から、金融機関の姿勢を次のように指摘しています。

金融機関においては、短期的な利益を優先させるあまり、顧客の安定的な資産形成に資する業務運営が行われているとは必ずしも言えない状況にある。

出典:金融庁「平成27事務年度の金融レポート」

つまり、短期的な利益を優先するあまり、顧客属性を無視した商品販売や、ニーズとは違う提案に前のめりになっていると金融庁ですら問題視しているのです。

金融機関が売りたい商品は主に、手数料や運用コストが高い商品ってことだよ!

それじゃ、儲けるのは出資者じゃなくて「金融機関」ってこと!?

65歳から始める投資戦略に必要な情報「健康寿命と平均寿命」

- 健康寿命とは「健康上の問題で日常生活が制限されることなく生活できる期間」。

- 金融庁の調査によると、平均的な高齢夫婦の無職世帯は毎月5万円の赤字。

- もう1つの収入源「金のなる木」を育てることが重要。

- 資産寿命を伸ばす。

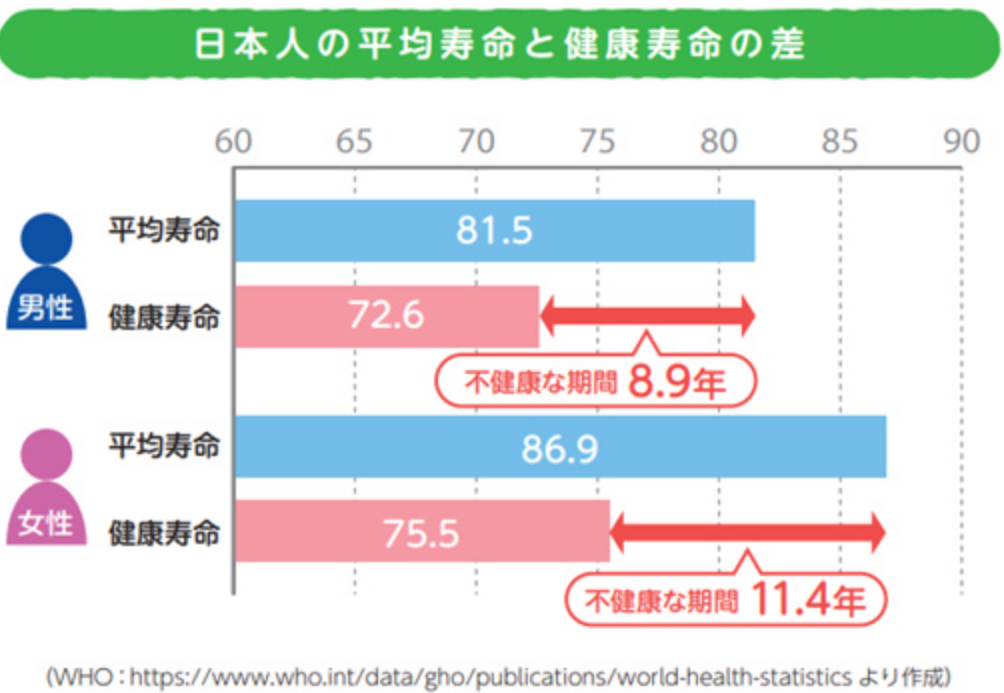

2023年にWHOが発表したデータによると、日本人の平均寿命は男性が81.5歳、女性が86.9歳でした。

平均寿命とは、0歳からの平均余命のことを指します。

生まれてから人生が終わるまでってことだね!

一方、健康寿命とはWHO(世界保健機関)が2000年に提唱した新しい指標で、「健康上の問題で日常生活が制限されることなく生活できる期間」と定義されています。

自立して健康に過ごせる期間”の平均であり、病気などで介護や支援を必要としている期間は健康寿命には加算されません。

日本人の健康寿命は男性が72.6歳、女性が75.5歳でした。

正しい家計管理をするのであれば、健康寿命と資産寿命を理解する必要があるね!

この結果はあくまで「平均」なので1つの目安として考えるといいよ!

安心して老後生活をするの当たって「健康寿命・資産寿命を伸ばす」必要があります。

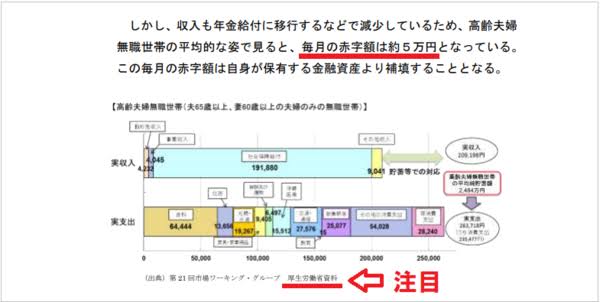

定年退職すると給与収入がなくなるため、主な収入は年金。

金融庁の調査によると、平均的な高齢夫婦の無職世帯は毎月5万円の赤字が出ているとされています。

体が健康なら働くことで赤字を埋められますが、病気などで働けなくなる可能性もあります。

そのため、早いうちから家計管理や資産運用などで資産寿命を長くする取り組みが必要なのです。

つまり、もう1つの収入源「金のなる木」を育てるまたは、資産の寿命を伸ばすことが重要。

資産寿命を伸ばす戦略「4%ルール」

- 長期的にみると株式のリターンは平均で7%、債券のリターンは平均で4%。株式50%、債券50%のポートフォリオを組むと期待リターンは5.5%。インフレ率を1.5%として時、4%で資産を取り崩すことで資産が減らない。

こちらの記事も参考にしてください→「資産運用の2つの出口戦略について解説|資産の取り崩し方「4%ルール」とは?」

「ウォール街のランダム・ウォーカー」では、“定率”で資産を取り崩す方法を紹介していました。

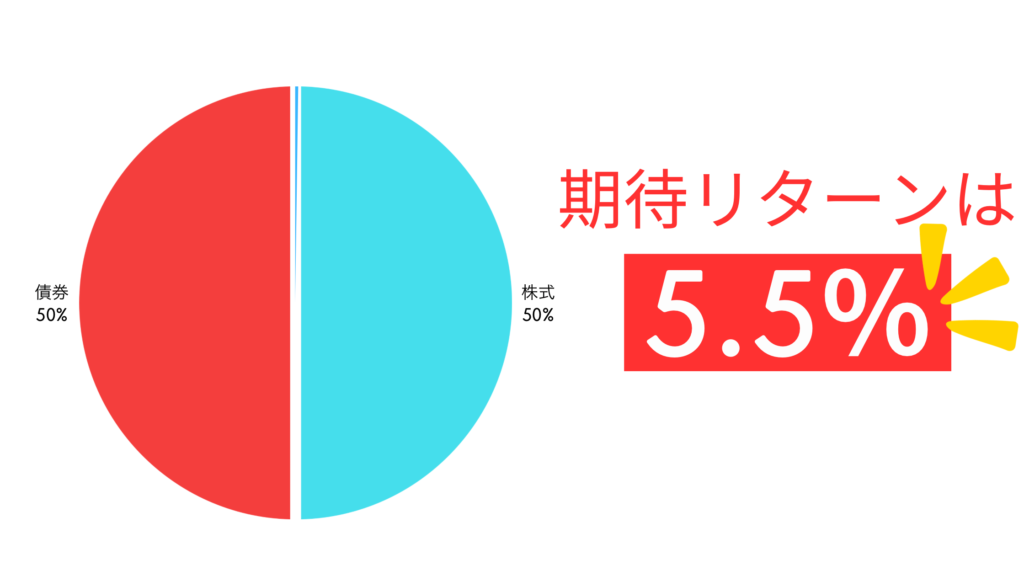

4%を定率で取り崩す根拠となるのが、長期的にみると、株式のリターンは平均で7%、債券のリターンは平均で4%。

株式50%、債券50%のポートフォリオを組むと期待リターンは5.5%になります。

ただし、インフレが進むとお金の価値が減るため、インフレを考慮します。

そこで、インフレ率を1.5%とし、期待リターンからインフレ率を引くと“4%”になるということです。

インフレとは、モノやサービスの物価が持続的に上昇する経済現象のことを指します。つまり、モノの値段が上がることで、相対的にお金の価値が下がっているということです。

お金の価値が下がるため預貯金の価値も目減りしてしまいます。

つまり、資産が4%ずつ増えるのであれば資産は減らないということです。

「インフレ率」は物価の上昇度合いを表す指標で、前後1年間の消費者物価指数(CPI)を用いて算出するよ!

資産の寿命を伸ばすために、取り崩し率を3%に変更、またはインフレ率を2%に変更することで対応できます。

4%ルールでは、株式にS&P500 (アメリカの株式インデックス)、債券にはアメリカの長期高格付け社債 を使用してシミュレーションしています。

S&P500を想定した4%ルールでは「為替リスク」、「税金」、「インフレ率」に注意しましょう。

コメント